インボイス制度で変わる経費精算の注意点について解説!

インボイス制度の概要

インボイス制度とは、適格請求書等保存方式(インボイス方式)のことで、2023年10月1日から導入された制度改正です。その概要は以下の通りです。

目的

付加価値税制度の適正化と、取引の透明性を高め、ごまかしを防止すること。

概要

一定の取引についてインボイス(適格請求書)の保存が必要です。

インボイスのない取引については、仕入れに係る消費税額を控除できません。

インボイスの記載事項

発行年月日 ・取引の相手方の氏名・住所 ・取引の内容(課税資産の譲渡等の内容) ・対価の額(税抜価格) ・消費税額です。

インボイス発行対象取引

課税売上げ(資産の譲渡・サービス等の提供) ・一定の免税取引(輸出等)です。

義務付け対象者

一定の場合を除き、原則として全ての事業者 ・免税事業者は発行義務はありません。

経過措置

令和5年9月30日以前にされた資産の譲渡等については従前の制度 ・中小事業者等に対しては一定の経過措置あり。

このように、インボイスの保存が必須になり、その管理や入手が経理業務で重要になります。こうした制度導入への対応が欠かせません。

インボイス制度による経費精算の影響とは?

2023年10月に始まったインボイス制度の導入は、経費精算業務に大きな影響を与えます。主な影響点は以下の通りです。

1. 経費の適格性の確認が重要になる

インボイス制度では、インボイスがある取引のみが控除対象となるため、経費の適格性を確認する必要があります。

また、インボイスがない取引については、経費計上ができなくなります。

2. 手続きが複雑化する

インボイスの管理が必要になり、経費精算時の書類のチェックが増えます。

また、ベンダーにインボイスの発行を依頼する手間が加わります。

3. システム対応が必要

経費精算システムや会計システムの改修が必要になる可能性があります。

また、インボイス管理機能や適格経費のチェック機能が必要になります。

4. 研修・教育が必要

経理担当者や一般社員に対し、インボイス制度の理解促進が必要です。

また、経費処理ルールや手続きの変更点を周知する必要があります。

5. コストが増加する可能性

システム対応コストやインボイス発行コストが新たにかかる可能性があります。

また、インボイス未備により経費の損金算入ができなくなるリスクがあります。

このように、インボイス制度導入により、経理業務の手続きが複雑化し、コスト増加が予想されます。適切な準備と社内浸透が重要となってきます。

まとめ

インボイス制度は経費精算に大きな影響を与えます。事業者は制度の内容を理解し、早めの対応が必要です。

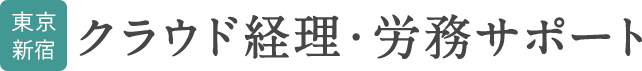

東京新宿クラウド経理・労務サポートは、インボイス制度への対応策を専門家で検討し、スムーズな移行を行うことができます。

経営者の方で、経理代行サービスの導入を検討中の方は、ぜひこちらからお問い合わせください。